保险配置奥秘多,算法实现精打细算

发布时间 :2024年01月16日

行走在大街小巷中,除了推荐健身游泳的小王,就是推荐保险的小赵。

我们都知道,保险对于个人和家庭都十分重要,可以将未来风险所带来的不确定的损失,由保险公司一起承担,从而减少家庭或者个人经济上承担的风险。

不过,保险是如何产生的呢?其实,这是保险购买前重要的核保环节。核保的准确性还决定了保险的费率是否和风险高低成对等关系,决定了最终赔付率的多少。

然而,随着客户量的日益增长,每个客户的保险情况复杂程度不一,不仅给核保人员带来了极大的工作压力,甚至会影响到给客户的核保反馈。

保险公司为了提高核保效率,以及针对投保人的个性化信息定制相应的保险方案,会将历史数据——比如历史上的投保人信息、保险方案、最终保险理赔结果等作为训练数据,来训练出一个核保模型,也就是核保算法模型。同时,还会选择另一些历史数据来作为测试数据,对核保模型进行测试。当测试效果比较理想时(即核保模型的性能满足业务要求时),就可以应用此核保算法模型对新的投保进行智能核保。

依托于算法将核保流程简单化,不仅能够减轻保险公司的压力,也可以更加方便保险用户。“智能保险”是如何为保险流程减压的呢?一起来看看吧。

首先,需要通过算法完成智能识别,增加资料识别效率。

智能核保流程的第一步就是进行相关资料的提交。

以往:传统流程中需要人工对资料进行一级级审查,先由投保人将投保资料提交给保险公司的业务员,业务员初审后,将核保资料寄给保险公司再由核保员进行审核,核保员主要会对被保险人的健康体检以及生存调查进行审核,这样下来时间耗费长,且效率低。

如今:算法加持的智能核保系统能够通过移动端上传的资料,解析一些资料文本的关键信息,归纳单个或大量文本数据的核心内容,总结其观点大意。例如,通过文本观点提取技术,机器能够从“很早以前就有了心脏病”这句话中提炼出中心观点,即“较长心脏病史”。

其次,建立相关算法核保模型,判断健康状况。

以往:传统的流程是人工查阅核保资料,来判断投保人是否符合保险公司规定的健康条件,而这样的判断往往具有主观性。

如今:算法加持的智能核保系统通过对计算机进行大量核保案例样本数据的训练,使计算机形成一套自己的核保算术模型算法,面对新的情况可以不断地进行学习,调整优化原有的模型,同时可以对新的案例进行智能化决策。针对医疗领域的保险算法模型就可以通过对被保人健康因素、财务因素、个人因素和心理因素的分析,来判断这份保险的风险是否在保险公司可承受范围之内。

例如,机器通过大量心脏疾病保单的数据训练后,它的算法模型就会有这些逻辑:读取到“心脏病较严重”的核心观点,结果就是“加费”,读取到“心脏病治疗结束、有后遗症”的核心观点,结果就是“加费”或“拒保”。

最后,通过算法智能定价模型加持,让定价更加精确化、智能化。

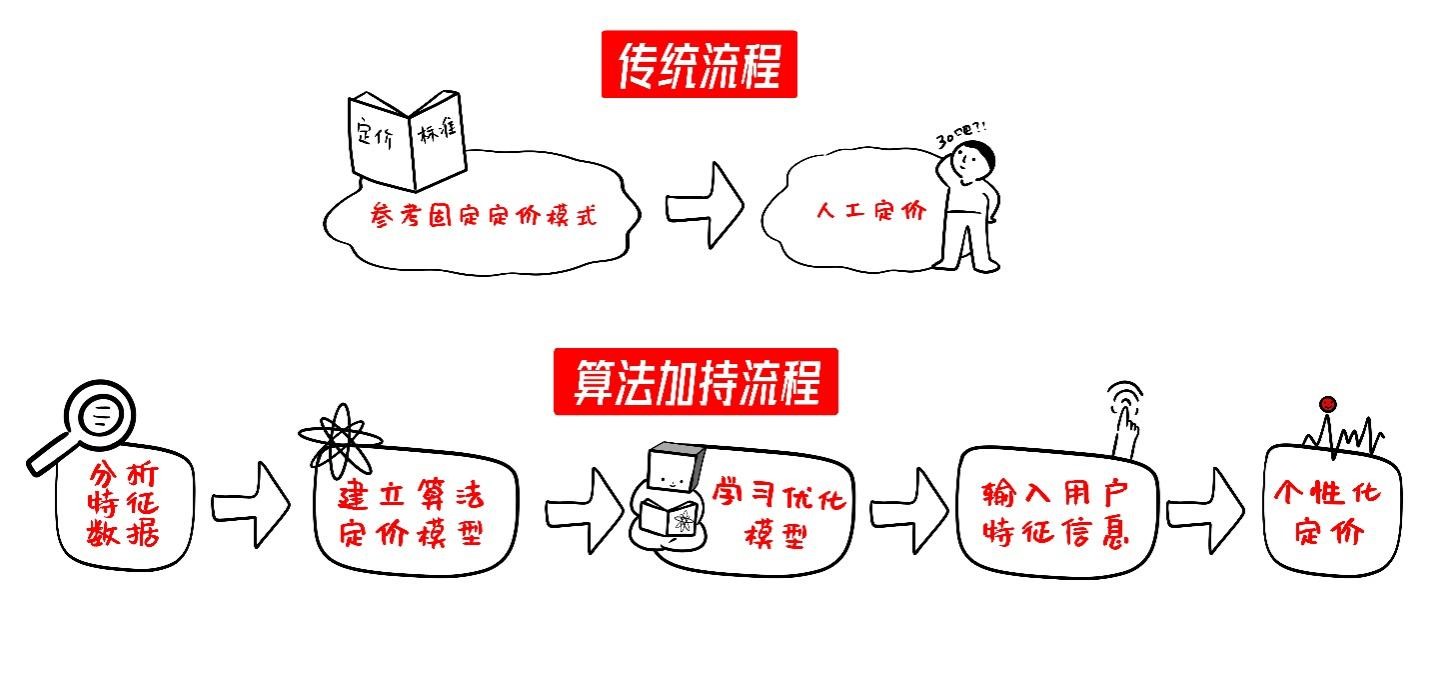

以往:传统的保险定价模式较为单一,主要由人工进行,无法根据客户需求和风险等级实时调整产品方案。

如今:算法加持的智能保险业务能够通过一套智能定价模型,结合被保险人的生活习惯、年龄、投保经历和健康状况判断等信息,为每一位消费者量身定制保险产品,并提供差异化定价来满足客户的个性需求。

一般来说,传统的人工核保流程需要3~7天的时间甚至更长,而算法加持的核保流程只需要几秒就可以完成,并且可以生成个性化强、透明度高的保险方案,提升了保险公司的业务效率,优化了客户体验,达到降本增效的目的。

根据专业服务机构Genpact(简柏特)公司发布的调查报告,87%的保险公司每年投资500万美元以上用于建设人工智能系统。虽然,当前国内的传统保险公司对人工智能的投入不如国外发达国家,但呈现出一个加速趋势,这对人工智能在保险领域的开发及应用都起到了很好的推动作用,预计未来随着国内保险公司重视度的提升、研发资金投入力度的加大,这一趋势将更加凸显,为人们带来更加便捷化的金融保险服务。

京公网安备 11010502042920号

京公网安备 11010502042920号